特別受益とは

特別受益とは、共同相続人のうちに被相続人から遺贈を受け、又は婚姻、養子縁組のため、若しくは生計の資本としての生前贈与を受けている者がある場合には、計算上特別受益を遺産に戻してから具体的相続分額を計算する制度のことです。

今回は具体例を通じて特別受益に関する計算方法をご説明いたします。

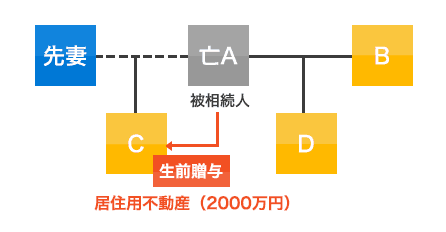

亡Aの遺産は、自宅土地建物(5000万円)、預金(1000万円)です。亡AはCに対して居住用不動産(2000万円)を生前贈与していました。この場合に亡Aの遺産はどのように配分されるべきでしょうか。

まず、遺産(積極財産)の額に特別受益の額を加算して「みなし相続財産」を計算します。次に「みなし相続財産」を基準として各人の法定相続分を乗じて、特別受益を受けた者は特別受益の額を控除して具体的相続分額を計算します。この計算のことを「持戻し計算」といいます。

本件の「みなし相続財産」の額は、

A名義の自宅土地建物(5000万円)+A名義の預金(1000万円)(預金も遺産分割の対象となることを前提とします。)+C名義の居住用不動産(2000万円)(特別受益)=8000万円となります。そして、Cの具体的相続分額は8000万円×1/4-2000万円=0円

となります。

なお、特別受益という制度がない場合には、Cは遺産の総額(6000万円)のうち法定相続分どおり4分の1を取得することとなります。預貯金だけではCの取得分を賄えないので、BやDがCに対して自己資金から500万円支払う必要があります。しかも、生前贈与も含めるとCの取得額が3500万円となり不公平な結果を生じさせることになります。

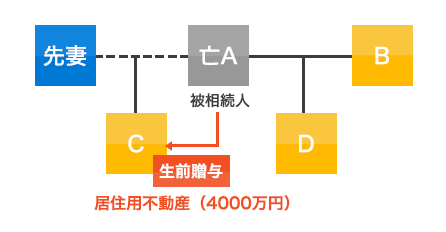

亡Aの遺産は、自宅土地建物(5000万円)、預金(1000万円)です。亡AはCに対して居住用不動産(4000万円)を生前贈与していました。また、亡Aには2000万円の債務がありました。この場合にAの遺産はどのように配分されるべきでしょうか。

まず、債務は原則として遺産分けの対象になりませんから2000万円の債務は考慮の対象にはなりません。

そして、「みなし相続財産」の額は下式のとおり1億円と算定されます。

5000万円+1000万円+4000万円=1億円

したがって、具体的相続分額を計算すると下記のとおりとなります。

B:1億円×1/2=5000万円

C:1億円×1/4-4000万円=-1500万円

D:1億円×1/4=2500万円

このように不足額が生じる場合には、実務上は具体的相続分の額の割合に対応する形で実際に分配可能な遺産(自宅土地建物(5000万円)及び預金(1000万円))を分配することになっております。また、本件のCのようにマイナスの金額が算出される者に対しては現時点で分配可能な遺産は配分されません。

したがって、各人の具体的相続分率は、各相続人の具体的相続分額を計算上の遺産総額である7500万円(=5000万円+2500万円)で除して、下記のとおり算出されます。

B:5000万円÷7500万円=2/3

C:0円

D:2500万円÷7500万円=1/3

そして、この割合で実際に分配可能な遺産を配分するので、最終的に相続される金額は

B:6000万円×2/3=4000万円

C:0円

D:6000万円×1/3=2000万円

となります。